Tham khảo khoá học “Phân tích tài chính doanh nghiệp chuyên sâu” để hiểu sâu sắc các góc cạnh tình hình tài chính của doanh nghiệp, mổ xẻ ý nghĩa đằng sau các con số, thực hiện phân tích ngành và trở thành nhà phân tích tài chính thành công.

- Bước 1: Click vào link bài viết bên trên

- Bước 2: Nhấn vào mục tải về. Nhập tên và địa chỉ email

- Bước 3: Kiểm tra email (tài liệu sẽ được gửi vào email của các bạn)

Cùng một báo cáo tài chính, nhưng mỗi đối tượng khi “nhìn” vào đó sẽ quan tâm đến các chỉ tiêu khác nhau? Ví dụ: Nếu cổ đông, nhà đầu tư quan tâm đến khả năng sinh lời, dòng tiền và những cơ hội tiềm ẩn, thì các đối tượng như chủ nợ sẽ “nhăm nhe” đến tính thanh khoản ngắn hạn/ dài hạn của doanh nghiệp.

Những người cho vay tín dụng, ngân hàng sẽ đặc biệt quan tâm tới phân tích tích cấu trúc của doanh nghiệp đó, và tiến hành đánh giá mức độ rủi ro tín dụng trước khi ra quyết định cho vay, hoặc lên chiến lược “bù đắp” phòng trường hợp xấu, doanh nghiệp cho vay có khả năng phá sản.

Bài viết này không chỉ tặng bạn File phân tich BCTC doanh nghiệp chi tiết nhất, mà còn hướng dẫn bạn quy trình và những kiến thức nền về phân tích báo cáo tài chính giúp bạn dễ dàng nắm bắt nhất!

Kinh nghiệm phân tích báo cáo tài chính chuyên sâu

Đằng sau những số liệu “đẹp’’ trên BCTC có thể vẫn tồn tại những “điểm đen” cần được khám phá để các nhà phân tích có thể đánh giá một cách khách quan và tránh bị ảnh hưởng từ ‘thao túng’. Dưới đây là một số kinh nghiệm “phơi bày” những rủi ro tiềm ẩn mà bạn cần ghi nhớ:

Khi phân tích báo cáo tài chính vừa và nhỏ (Mức vốn điều lệ từ 30 tỷ đồng trở lên)

+ Lợi nhuận báo cáo có thể bị “làm đẹp” đừng để các doanh nghiệp đánh lừa bởi chiêu thức này nhằm mục đích tạo ra hình ảnh đẹp cho doanh nghiệp, thu hút nhà đầu tư, vay vốn ngân hàng,…

+ Doanh nghiệp “có lãi” nhưng không “có tiền: Đừng thấy hoa nở mà ngỡ xuân về. Đừng tưởng có lãi mà có tiền nhé. Bởi không phải tất cả lợi nhuận trên BCTC đều được chuyển hóa thành dòng tiền chảy vào doanh nghiệp. Do bản chất có những khoản mục đang phát sinh hàng ngày, hàng giờ “ăn mòn” đi lợi nhuận nhưng không được phản ánh trên các tài khoản kế toán. Kết quả là dù doanh nghiệp có ghi nhận lãi nhưng dòng tiền vẫn thâm hụt, công ty vẫn không đủ để chi trả cho các khoản đầu tư.

+ Vốn chủ sở hữu là thật hay ảo?

Các chiêu trò quay vòng đồng tiền, cộng theo những bút toán hạch toán như thật số tiền đó đã được nộp đủ, đã được chi hết tạm ứng cho chiến hữu, cho cổ đông vay lại, đầu tư vào dự án, chuyển vốn cho công ty con, góp vốn vào doanh nghiệp sân sau đó là cách phù phép tăng vốn lên con số bao nhiêu cũng được.

+ Thời gian đầu có thể bị lỗ đến mức âm vốn chủ sở hữu:

Việc dẫn đến âm vốn chủ sở hữu có thể gây ra những ảnh hưởng nghiêm trọng như khả năng vay vốn bị hạn chế, đối tác và nhà đầu tư dè chừng…

Khi phân tích báo cáo tài chính doanh nghiệp lớn:

+ Thường có nhiều nghiệp vụ, phải tìm hiểu các số liệu chi tiết, đặc biệt là các khoản mục có giá trị lớn hoặc có ảnh hưởng quan trọng đến kết quả kinh doanh.

+ Tìm hiểu chất lượng tài sản, đặc biệt là hàng tồn kho chậm luân chuyển, nợ xấu, tài sản cố định cũ và lạc hậu.

+ Quản lý dòng tiền so với mục tiêu doanh thu:

Dòng tiền là nguồn sống của doanh nghiệp, việc quản lý tốt dòng tiền chính là cách quản lý sự chuyển động của nó. Cần phân tích, theo dõi và tối ưu hóa dòng tiền đó một cách thích hợp để điều tiết các hoạt động của doanh nghiệp. Hiện nay dòng tiền được chia thành hai loại là dòng tiền thuần và dòng tiền ròng.

+ Việc thay đổi công ty kiểm toán:

“Red flag”???? rõ luôn nha. Đây có thể là dấu hiệu tiềm ẩn của một số vấn đề trong hoạt động kinh doanh của doanh nghiệp vì thế cần tìm hiểu lý do thay đổi và đánh giá tác động của việc thay đổi này

Các dấu hiệu đòi hỏi xem xét kỹ lưỡng:

+ Dòng tiền từ hoạt động kinh doanh liên tục âm.

+ Tỷ số thanh khoản giảm liên tục.

+ Số ngày phải thu tăng liên tục.

+ Số ngày hàng tồn kho tăng liên tục.

+ Tỷ lệ hàng bị trả lại tăng lên.

+ Doanh thu từ hoạt động chính không ổn định.

+ Tốc độ tăng doanh thu chậm hơn tốc độ tăng hàng tồn kho và khoản phải thu khách hàng.

+ Tài sản/Công nợ thay đổi bất thường

Báo cáo tài chính là tấm gương phản chiếu tình hình tài chính của doanh nghiệp, là công cụ hữu ích giúp chủ doanh nghiệp và nhà đầu tư đưa ra quyết định sáng suốt. Tuy nhiên, không phải ai cũng có thể đọc hiểu và phân tích báo cáo tài chính một cách hiệu quả..

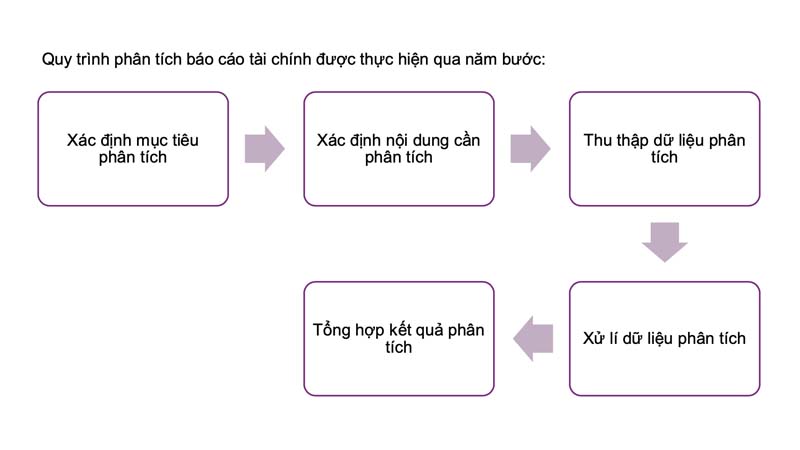

Quy trình phân tích báo cáo tài chính

Để phân tích báo cáo tài chính được chính xác nhất, chúng ta cần xác định được mục tiêu phân tích đầu tiên, rồi mới định hình các nội dung mình cần phân tích.

Việc bạn cứ lao đầu vào phân tích các chỉ số trên báo cáo tài chính không có chủ đích, nó sẽ khiến bạn như con thiêu thân làm mọi thứ trong vô định, cuối cùng những chỉ số bạn tính toán sẽ chẳng có nghĩa lý gì vì không biết sử dụng chúng với mục tiêu gì.

Để tránh tình trạng trên, hãy cùng điểm lại quy trình 5 bước phân tích báo cáo tài chính.

- Bước 1: Xác định mục tiêu phân tích

- Bước 2: Xác định nội dung cần phân tích

- Bước 3: Thu thập dữ liệu phân tích

- Bước 4: Tổng hợp kết quả phân tích

- Bước 5: Xử lí dữ liệu phân tích

Để phân tích báo cáo tài chính hiệu quả, xác định mục tiêu là bước vô cùng quan trọng

Sau khi nắm được quy trình 5 bước, chúng ta mới tiến hành phân tích các báo cáo nhỏ trong hệ thống cấu trúc của báo cáo tài chính. Đó là:

Phân tích bảng cân đối kế toán

Để Phân tích bảng cân đối kế toán, ta cần phần tích các nội dung:

- Phân tích tình hình huy động vốn và sử dụng vốn của doanh nghiệp

- Phân tích tình hình đảm bảo vốn cho hoạt động kinh doanh

- Phân tích tình hình công nợ và khả năng thanh toán.

Phân tích tình hình huy động vốn

Để phân tích tình hình huy động vốn hiệu quả, ta cần “phân tích cơ cấu vốn”, “quy mô, biến động của tổng nguồn vốn và từng loại nguồn vốn”.

Công thức đánh giá khái quát cơ cấu của nguồn vốn là:

Hệ số nợ = Nợ phải trả/Tổng nguồn vốn

Hệ số tự tài trợ = Vốn chủ sở hữu/Tổng nguồn vốn

-> Ý nghĩa của công thức trên:

- Hệ số nợ cao: Rủi ro tài chính cao, đòn bẩy tài chính cao và ngược lại nếu hệ số nợ thấp

- Hệ số tự tài trợ cao: Độc lập tài chính cao, đòn bẩy tài chính thấp và ngược lại nếu hệ số tự tài trợ thấp

Cùng với việc phân tích tình hình huy động vốn, không thể thiếu việc đánh giá ảnh hưởng của đòn bẩy tài chính đến khả năng sinh lời của doanh nghiệp.

Phân tích tình hình sử dụng vốn của doanh nghiệp

2 mục lớn cần phân tích ở chỉ tiêu này là “phân tích cơ cấu tài sản”, “phân tích quy mô và sự biến động của tổng tài sản và từng loại tài sản”.

-> Để hiểu rõ hơn về tình hình sử dụng vốn và huy động của doanh nghiệp, mời bạn xem chi tiết ở bài viết Cách phân tích tình hình huy động vốn và sử dụng vốn từ một doanh nghiệp thực tế

Phân tích tình hình đảm bảo vốn cho hoạt động kinh doanh

Sẽ có 4 điểm cần phân tích để nhìn thấu rõ được doanh nghiệp có đảm bảo vốn cho hoạt động kinh doanh hay không, đó là: Phân tích tình hình đảm bảo vốn theo quan điểm luân chuyển vốn, theo tính ổn định của nguồn tài trợ, theo nhu cầu vốn lưu động, ngân quỹ ròng và theo cách sử dụng nguồn tài trợ.

Phân tích tình hình công nợ

Có 6 hệ số chính để phân tích tình hình công nợ một doanh nghiệp đó là:

Bảng tóm tắt 6 chỉ tiêu dùng để phân tích tình hình công nợ kèm ý nghĩa chi tiết

+ Hệ số các khoản phải thu: Hệ số này biểu hiện mức độ bị chiếm dụng vốn trong tổng tài sản có bao nhiêu bị chiếm dụng.

-> Công thức tính: Hệ số các khoản phải thu = Các khoản phải thu/ Tổng tài sản

+ Hệ số các khoản phải trả: Cho biết mức độ đi chiếm dụng vốn trong tổng tài sản có bao nhiêu từ nguồn vốn chiếm dụng.

-> Công thức tính: Hệ số các khoản phải trả = Các khoản phải trả/ Tổng tài sản

+ Số vòng quay các khoản phải thu ngắn hạn: Thể hiện các khoản phải thu ngắn hạn quay được mấy vòng.

-> Công thức tính: Doanh thu thuần/ Số dư bình quân phải thu NH

+ Thời gian thu tiền bình quân: Cho biết hiệu quả của việc thu hồi nợ ngắn hạn.

-> Công thức tính: Thời gian của kỳ phân tích/Số vòng quay phải thu NH

+ Số vòng quay các khoản phải trả ngắn hạn: Thể hiện việc trả được bao nhiêu lần.

-> Công thức tính: Tổng số tiền chậm trả/ Số dư bình quân phải trả NH

+ Thời gian trả tiền (thanh toán) bình quân: Cho biết hiệu quả của việc thanh toán nợ.

-> Công thức tính: Thời gian của kỳ phân tích/ Số vòng quay phải trả NH

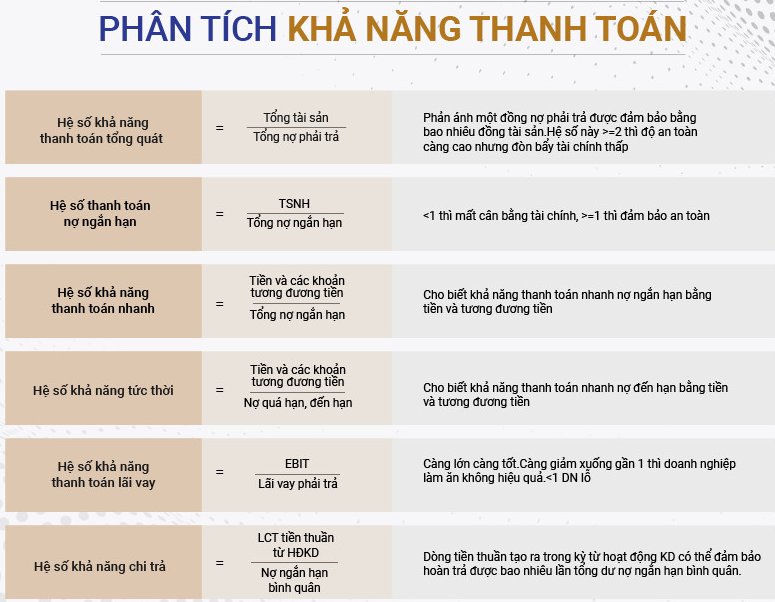

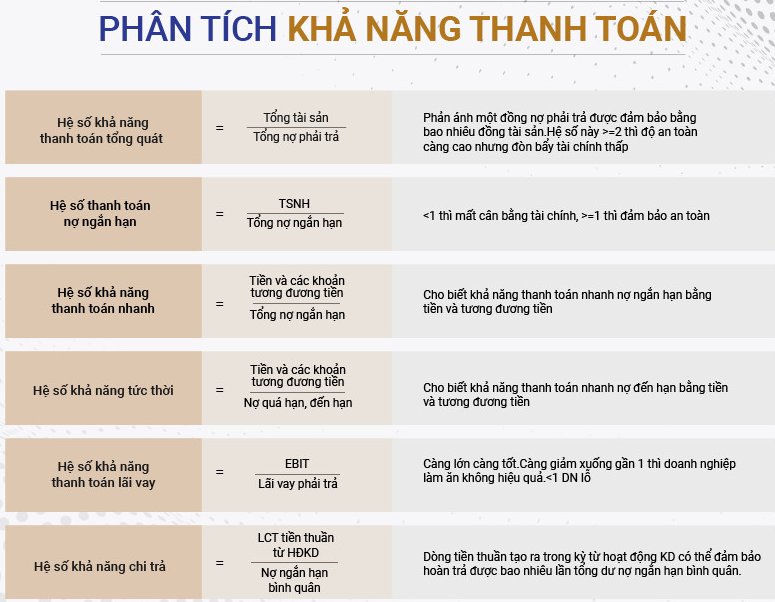

Phân tích khả năng thanh toán

Tương tự, phân tích khả năng thanh toán của một doanh nghiệp cũng được phân tích qua 6 chỉ tiêu:

Bảng tóm tắt 6 chỉ tiêu dùng để phân tích khả năng công nợ kèm ý nghĩa chi tiết

+ Hệ số khả năng thanh toán tổng quát: Phản ánh một đồng nợ phải trả được đảm bảo bằng bao nhiêu đồng tài sản. Hệ số này >=2 thì độ an toàn càng cao nhưng đòn bẩy tài chính thấp.

-> Công thức tính: Tổng tài sản/ Tổng nợ phải trả

+ Hệ số thanh toán nợ ngắn hạn: Nếu hệ số này < 1 thì mất cân bằng tài chính, còn > = 1 thì đảm bảo hệ số nợ đang ở chế độ an toàn.

-> Công thức tính: TSNN/ Tổng nợ ngắn hạn

+ Hệ số khả năng thanh toán nhanh: Cho biết khả năng thanh toán nhanh nợ ngắn hạn bằng tiền và tương đương tiền.

-> Công thức tính: Tiền và các khoản tương đương tiền/ Tổng nợ ngắn hạn

+ Hệ số khả năng tức thời: Cho biết khả năng thanh toán nợ đến hạn bằng tiền và tương đương tiền.

-> Công thức tính: Tiền và các khoản tương đương tiền/ Nợ quá hạn, đến hạn

+ Hệ số khả năng thanh toán lãi vay: Hệ số này càng lớn càng tốt. Càng giảm xuống gần 1 thì doanh nghiệp làm ăn không hiệu quả. Còn nhỏ hơn 1 thì chứng tỏ doanh nghiệp đang lỗ.

-> Công thức tính: EBIT/ Lãi vay phải trả

+ Hệ số khả năng chi trả: Cho biết dòng tiền thuần tạo ra trong kỳ từ hoạt động kinh doanh có thể đảm bảo hoàn trả được nhiêu lần tổng dư nợ ngắn hạn bình quân.

-> Công thức tính: LCT tiền thuần từ HĐKD/ Nợ ngắn hạn bình quân

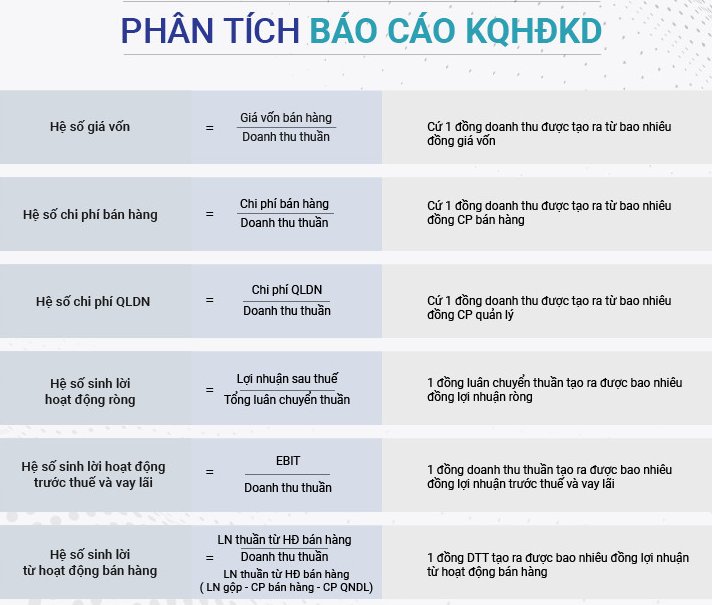

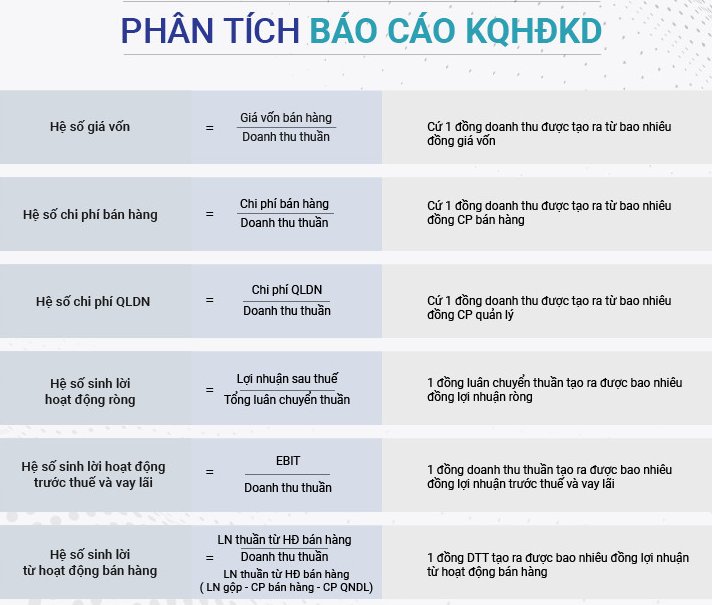

Phân tích báo cáo kết quả hoạt động kinh doanh

Là một trong những báo cáo quan trọng trong hệ thống báo cáo tài chính, báo cáo kết quả kinh doanh chia hoạt động của DN thành 3 mảng: Hoạt động kinh doanh chính (hoạt động cốt lõi), hoạt động tài chính và hoạt động khác.

5 hệ số giúp phân tích báo cáo kết quả hoạt động kinh doanh được chuyên sâu nhất

Sẽ có 6 hệ số dùng để phân tích báo cáo kết quả hoạt động kinh doanh, đó là:

+ Hệ số giá vốn: Cho biết cứ một đồng doanh thu được tạo ra từ bao nhiêu đồng giá vốn

-> Công thức tính: Hệ số giá vốn = Giá vốn hàng bán/Doanh thu thuần

+ Hệ số chi phí bán hàng: Biểu hiện một đồng doanh thu được tạo ra từ bao nhiêu đồng chi phí bán hàng

-> Công thức tính: Hệ số chi phí bán hàng = Chi phí bán hàng/doanh thu thuần

+ Hệ số chi phí quản lý doanh nghiệp: Cho biết một đồng doanh thu được tạo ra từ bao nhiêu đồng chi phí quản lý.

-> Công thức tính: Chi phí quản lý doanh nghiệp/doanh thu thuần

+ Hệ số sinh lời hoạt động ròng (ROS): Biểu hiện 1 đồng luân chuyển thuần tạo ra được bao nhiêu đồng lợi nhuận ròng.

-> Công thức tính: Lợi nhuận sau thuế/tổng luân chuyển thuần

+ Hệ số sinh lời hoạt động trước thuế và lãi vay: Thể hiện một đồng doanh thu thuần tạo ra được bao nhiêu đồng lợi nhuận trước thuế và lãi vay.

-> Công thức tính: EBIT/doanh thu thuần

+ Hệ số sinh lời từ hoạt động bán hàng: Cứ 1 đồng DTT tạo ra được bao nhiêu đồng lợi nhuận từ hoạt động bán hàng.

-> Công thức tính: LN thuần từ hoạt động bán hàng/ Doanh thu thuần

-> Lợi nhuận thuần từ hoạt động bán hàng = Lợi nhuận gộp – CP bán hàng – Chi phí QLDN

Phân tích báo cáo lưu chuyển tiền tệ

Để phân tích được báo cáo lưu chuyển tiền tệ sẽ gồm phân tích khả năng tạo tiền và lưu chuyển tiền tệ.

Phân tích khả năng tạo tiền:

Sẽ có 3 chỉ tiêu phân tích khả năng tạo tiền của doanh nghiệp là “tỷ trọng dòng tiền thu vào của từng hoạt động”, “tỷ lệ tiền thu từ doanh thu” và “hệ số tạo tiền”.

+ Tỷ trọng dòng tiền thu vào của từng hoạt động: Thể hiện khả năng tạo ra tiền của từng hoạt động.

-> Công thức tính: Tỷ trọng dòng tiền thu vào của từng hoạt động = Tổng tiền thu vào của từng hoạt động/ tổng tiền thu vào trong kỳ.

+ Tỷ lệ tiền thu từ doanh thu: Thể hiện thu được bao nhiêu đồng từ 1 đồng doanh thu

-> Công thức tính: Tỷ lệ tiền thu từ doanh thu = (Tổng tiền thu vào của HĐKD/Doanh thu thuần) x 100%.

+ Hệ số tạo tiền: Biểu hiện càng lớn hơn 1 thì càng tốt, nếu nhỏ hơn 1 thì thu không đủ bù chi.

-> Công thức tính: Tổng tiền thu vào trong kỳ/Tổng tiền chi ra trong kỳ.

-> Phân tích dòng tiền – “hãy chú trọng vào tiền mặt”

Ngoài ra còn một số phân tích khác như:

– Phân tích khả năng sinh lời của vốn (hệ số sinh lời của tổng tài sản (ROA), hệ số sinh lời của vốn chủ sở hữu (ROE)).

– Phân tích hiệu suất sử dụng vốn

Điểm chốt để đọc và phân tích báo cáo tài chính hiệu quả, chính là đi phân tích thẳng vào một doanh nghiệp thực tế, vì chỉ thế bạn mới mới có thể:

- Đánh giá được hoạt động của doanh nghiệp đang tăng trưởng hay suy giảm, sức khỏe tài chính ra sao…

- Hoặc bạn có thể sử dụng như một công cụ giúp dự báo tình hình tài chính của doanh nghiệp trong tương lai.

Để đánh giá được tình hình doanh nghiệp, bạn cần:

- So sánh với kỳ trước: để đánh giá xu hướng phát triển của doanh nghiệp.

- So sánh với doanh nghiệp cùng ngành, hoặc với trung bình ngành: để đánh giá điểm mạnh – yếu của doanh nghiệp.

- Khi tính toán các chỉ số, bạn cần quan tâm xem con số đó thể hiện tính thời điểm, hay thời kỳ để có thể nhận xét đúng nhất về tình hình doanh nghiệp.

Những chỉ số tài chính được tính từ Bảng CĐKT sẽ là những con số mang tính thời điểm; còn ở trên Báo cáo KQKD sẽ mang yếu tố thời kỳ.

Tham khảo khoá học “Phân tích tài chính doanh nghiệp chuyên sâu” để hiểu sâu sắc các góc cạnh tình hình tài chính của doanh nghiệp, mổ xẻ ý nghĩa đằng sau các con số, thực hiện phân tích ngành và trở thành nhà phân tích tài chính thành công.

- Bước 1: Click vào link bài viết bên trên

- Bước 2: Nhấn vào mục tải về. Nhập tên và địa chỉ email

- Bước 3: Kiểm tra email (tài liệu sẽ được gửi vào email của các bạn)

Cùng một báo cáo tài chính, nhưng mỗi đối tượng khi “nhìn” vào đó sẽ quan tâm đến các chỉ tiêu khác nhau? Ví dụ: Nếu cổ đông, nhà đầu tư quan tâm đến khả năng sinh lời, dòng tiền và những cơ hội tiềm ẩn, thì các đối tượng như chủ nợ sẽ “nhăm nhe” đến tính thanh khoản ngắn hạn/ dài hạn của doanh nghiệp.

Những người cho vay tín dụng, ngân hàng sẽ đặc biệt quan tâm tới phân tích tích cấu trúc của doanh nghiệp đó, và tiến hành đánh giá mức độ rủi ro tín dụng trước khi ra quyết định cho vay, hoặc lên chiến lược “bù đắp” phòng trường hợp xấu, doanh nghiệp cho vay có khả năng phá sản.

Bài viết này không chỉ tặng bạn File phân tich BCTC doanh nghiệp chi tiết nhất, mà còn hướng dẫn bạn quy trình và những kiến thức nền về phân tích báo cáo tài chính giúp bạn dễ dàng nắm bắt nhất!

Kinh nghiệm phân tích báo cáo tài chính chuyên sâu

Đằng sau những số liệu “đẹp’’ trên BCTC có thể vẫn tồn tại những “điểm đen” cần được khám phá để các nhà phân tích có thể đánh giá một cách khách quan và tránh bị ảnh hưởng từ ‘thao túng’. Dưới đây là một số kinh nghiệm “phơi bày” những rủi ro tiềm ẩn mà bạn cần ghi nhớ:

Khi phân tích báo cáo tài chính vừa và nhỏ (Mức vốn điều lệ từ 30 tỷ đồng trở lên)

+ Lợi nhuận báo cáo có thể bị “làm đẹp” đừng để các doanh nghiệp đánh lừa bởi chiêu thức này nhằm mục đích tạo ra hình ảnh đẹp cho doanh nghiệp, thu hút nhà đầu tư, vay vốn ngân hàng,…

+ Doanh nghiệp “có lãi” nhưng không “có tiền: Đừng thấy hoa nở mà ngỡ xuân về. Đừng tưởng có lãi mà có tiền nhé. Bởi không phải tất cả lợi nhuận trên BCTC đều được chuyển hóa thành dòng tiền chảy vào doanh nghiệp. Do bản chất có những khoản mục đang phát sinh hàng ngày, hàng giờ “ăn mòn” đi lợi nhuận nhưng không được phản ánh trên các tài khoản kế toán. Kết quả là dù doanh nghiệp có ghi nhận lãi nhưng dòng tiền vẫn thâm hụt, công ty vẫn không đủ để chi trả cho các khoản đầu tư.

+ Vốn chủ sở hữu là thật hay ảo?

Các chiêu trò quay vòng đồng tiền, cộng theo những bút toán hạch toán như thật số tiền đó đã được nộp đủ, đã được chi hết tạm ứng cho chiến hữu, cho cổ đông vay lại, đầu tư vào dự án, chuyển vốn cho công ty con, góp vốn vào doanh nghiệp sân sau đó là cách phù phép tăng vốn lên con số bao nhiêu cũng được.

+ Thời gian đầu có thể bị lỗ đến mức âm vốn chủ sở hữu:

Việc dẫn đến âm vốn chủ sở hữu có thể gây ra những ảnh hưởng nghiêm trọng như khả năng vay vốn bị hạn chế, đối tác và nhà đầu tư dè chừng…

Khi phân tích báo cáo tài chính doanh nghiệp lớn:

+ Thường có nhiều nghiệp vụ, phải tìm hiểu các số liệu chi tiết, đặc biệt là các khoản mục có giá trị lớn hoặc có ảnh hưởng quan trọng đến kết quả kinh doanh.

+ Tìm hiểu chất lượng tài sản, đặc biệt là hàng tồn kho chậm luân chuyển, nợ xấu, tài sản cố định cũ và lạc hậu.

+ Quản lý dòng tiền so với mục tiêu doanh thu:

Dòng tiền là nguồn sống của doanh nghiệp, việc quản lý tốt dòng tiền chính là cách quản lý sự chuyển động của nó. Cần phân tích, theo dõi và tối ưu hóa dòng tiền đó một cách thích hợp để điều tiết các hoạt động của doanh nghiệp. Hiện nay dòng tiền được chia thành hai loại là dòng tiền thuần và dòng tiền ròng.

+ Việc thay đổi công ty kiểm toán:

“Red flag”???? rõ luôn nha. Đây có thể là dấu hiệu tiềm ẩn của một số vấn đề trong hoạt động kinh doanh của doanh nghiệp vì thế cần tìm hiểu lý do thay đổi và đánh giá tác động của việc thay đổi này

Các dấu hiệu đòi hỏi xem xét kỹ lưỡng:

+ Dòng tiền từ hoạt động kinh doanh liên tục âm.

+ Tỷ số thanh khoản giảm liên tục.

+ Số ngày phải thu tăng liên tục.

+ Số ngày hàng tồn kho tăng liên tục.

+ Tỷ lệ hàng bị trả lại tăng lên.

+ Doanh thu từ hoạt động chính không ổn định.

+ Tốc độ tăng doanh thu chậm hơn tốc độ tăng hàng tồn kho và khoản phải thu khách hàng.

+ Tài sản/Công nợ thay đổi bất thường

Báo cáo tài chính là tấm gương phản chiếu tình hình tài chính của doanh nghiệp, là công cụ hữu ích giúp chủ doanh nghiệp và nhà đầu tư đưa ra quyết định sáng suốt. Tuy nhiên, không phải ai cũng có thể đọc hiểu và phân tích báo cáo tài chính một cách hiệu quả..

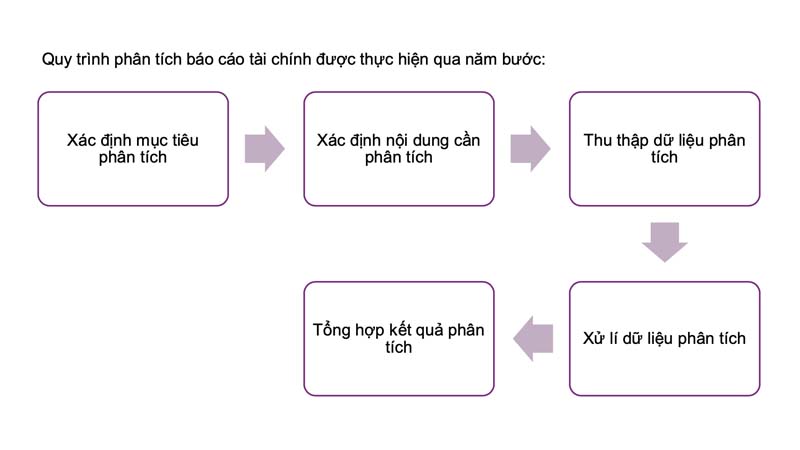

Quy trình phân tích báo cáo tài chính

Để phân tích báo cáo tài chính được chính xác nhất, chúng ta cần xác định được mục tiêu phân tích đầu tiên, rồi mới định hình các nội dung mình cần phân tích.

Việc bạn cứ lao đầu vào phân tích các chỉ số trên báo cáo tài chính không có chủ đích, nó sẽ khiến bạn như con thiêu thân làm mọi thứ trong vô định, cuối cùng những chỉ số bạn tính toán sẽ chẳng có nghĩa lý gì vì không biết sử dụng chúng với mục tiêu gì.

Để tránh tình trạng trên, hãy cùng điểm lại quy trình 5 bước phân tích báo cáo tài chính.

- Bước 1: Xác định mục tiêu phân tích

- Bước 2: Xác định nội dung cần phân tích

- Bước 3: Thu thập dữ liệu phân tích

- Bước 4: Tổng hợp kết quả phân tích

- Bước 5: Xử lí dữ liệu phân tích

Để phân tích báo cáo tài chính hiệu quả, xác định mục tiêu là bước vô cùng quan trọng

Sau khi nắm được quy trình 5 bước, chúng ta mới tiến hành phân tích các báo cáo nhỏ trong hệ thống cấu trúc của báo cáo tài chính. Đó là:

Phân tích bảng cân đối kế toán

Để Phân tích bảng cân đối kế toán, ta cần phần tích các nội dung:

- Phân tích tình hình huy động vốn và sử dụng vốn của doanh nghiệp

- Phân tích tình hình đảm bảo vốn cho hoạt động kinh doanh

- Phân tích tình hình công nợ và khả năng thanh toán.

Phân tích tình hình huy động vốn

Để phân tích tình hình huy động vốn hiệu quả, ta cần “phân tích cơ cấu vốn”, “quy mô, biến động của tổng nguồn vốn và từng loại nguồn vốn”.

Công thức đánh giá khái quát cơ cấu của nguồn vốn là:

Hệ số nợ = Nợ phải trả/Tổng nguồn vốn

Hệ số tự tài trợ = Vốn chủ sở hữu/Tổng nguồn vốn

-> Ý nghĩa của công thức trên:

- Hệ số nợ cao: Rủi ro tài chính cao, đòn bẩy tài chính cao và ngược lại nếu hệ số nợ thấp

- Hệ số tự tài trợ cao: Độc lập tài chính cao, đòn bẩy tài chính thấp và ngược lại nếu hệ số tự tài trợ thấp

Cùng với việc phân tích tình hình huy động vốn, không thể thiếu việc đánh giá ảnh hưởng của đòn bẩy tài chính đến khả năng sinh lời của doanh nghiệp.

Phân tích tình hình sử dụng vốn của doanh nghiệp

2 mục lớn cần phân tích ở chỉ tiêu này là “phân tích cơ cấu tài sản”, “phân tích quy mô và sự biến động của tổng tài sản và từng loại tài sản”.

-> Để hiểu rõ hơn về tình hình sử dụng vốn và huy động của doanh nghiệp, mời bạn xem chi tiết ở bài viết Cách phân tích tình hình huy động vốn và sử dụng vốn từ một doanh nghiệp thực tế

Phân tích tình hình đảm bảo vốn cho hoạt động kinh doanh

Sẽ có 4 điểm cần phân tích để nhìn thấu rõ được doanh nghiệp có đảm bảo vốn cho hoạt động kinh doanh hay không, đó là: Phân tích tình hình đảm bảo vốn theo quan điểm luân chuyển vốn, theo tính ổn định của nguồn tài trợ, theo nhu cầu vốn lưu động, ngân quỹ ròng và theo cách sử dụng nguồn tài trợ.

Phân tích tình hình công nợ

Có 6 hệ số chính để phân tích tình hình công nợ một doanh nghiệp đó là:

Bảng tóm tắt 6 chỉ tiêu dùng để phân tích tình hình công nợ kèm ý nghĩa chi tiết

+ Hệ số các khoản phải thu: Hệ số này biểu hiện mức độ bị chiếm dụng vốn trong tổng tài sản có bao nhiêu bị chiếm dụng.

-> Công thức tính: Hệ số các khoản phải thu = Các khoản phải thu/ Tổng tài sản

+ Hệ số các khoản phải trả: Cho biết mức độ đi chiếm dụng vốn trong tổng tài sản có bao nhiêu từ nguồn vốn chiếm dụng.

-> Công thức tính: Hệ số các khoản phải trả = Các khoản phải trả/ Tổng tài sản

+ Số vòng quay các khoản phải thu ngắn hạn: Thể hiện các khoản phải thu ngắn hạn quay được mấy vòng.

-> Công thức tính: Doanh thu thuần/ Số dư bình quân phải thu NH

+ Thời gian thu tiền bình quân: Cho biết hiệu quả của việc thu hồi nợ ngắn hạn.

-> Công thức tính: Thời gian của kỳ phân tích/Số vòng quay phải thu NH

+ Số vòng quay các khoản phải trả ngắn hạn: Thể hiện việc trả được bao nhiêu lần.

-> Công thức tính: Tổng số tiền chậm trả/ Số dư bình quân phải trả NH

+ Thời gian trả tiền (thanh toán) bình quân: Cho biết hiệu quả của việc thanh toán nợ.

-> Công thức tính: Thời gian của kỳ phân tích/ Số vòng quay phải trả NH

Phân tích khả năng thanh toán

Tương tự, phân tích khả năng thanh toán của một doanh nghiệp cũng được phân tích qua 6 chỉ tiêu:

Bảng tóm tắt 6 chỉ tiêu dùng để phân tích khả năng công nợ kèm ý nghĩa chi tiết

+ Hệ số khả năng thanh toán tổng quát: Phản ánh một đồng nợ phải trả được đảm bảo bằng bao nhiêu đồng tài sản. Hệ số này >=2 thì độ an toàn càng cao nhưng đòn bẩy tài chính thấp.

-> Công thức tính: Tổng tài sản/ Tổng nợ phải trả

+ Hệ số thanh toán nợ ngắn hạn: Nếu hệ số này < 1 thì mất cân bằng tài chính, còn > = 1 thì đảm bảo hệ số nợ đang ở chế độ an toàn.

-> Công thức tính: TSNN/ Tổng nợ ngắn hạn

+ Hệ số khả năng thanh toán nhanh: Cho biết khả năng thanh toán nhanh nợ ngắn hạn bằng tiền và tương đương tiền.

-> Công thức tính: Tiền và các khoản tương đương tiền/ Tổng nợ ngắn hạn

+ Hệ số khả năng tức thời: Cho biết khả năng thanh toán nợ đến hạn bằng tiền và tương đương tiền.

-> Công thức tính: Tiền và các khoản tương đương tiền/ Nợ quá hạn, đến hạn

+ Hệ số khả năng thanh toán lãi vay: Hệ số này càng lớn càng tốt. Càng giảm xuống gần 1 thì doanh nghiệp làm ăn không hiệu quả. Còn nhỏ hơn 1 thì chứng tỏ doanh nghiệp đang lỗ.

-> Công thức tính: EBIT/ Lãi vay phải trả

+ Hệ số khả năng chi trả: Cho biết dòng tiền thuần tạo ra trong kỳ từ hoạt động kinh doanh có thể đảm bảo hoàn trả được nhiêu lần tổng dư nợ ngắn hạn bình quân.

-> Công thức tính: LCT tiền thuần từ HĐKD/ Nợ ngắn hạn bình quân

Phân tích báo cáo kết quả hoạt động kinh doanh

Là một trong những báo cáo quan trọng trong hệ thống báo cáo tài chính, báo cáo kết quả kinh doanh chia hoạt động của DN thành 3 mảng: Hoạt động kinh doanh chính (hoạt động cốt lõi), hoạt động tài chính và hoạt động khác.

5 hệ số giúp phân tích báo cáo kết quả hoạt động kinh doanh được chuyên sâu nhất

Sẽ có 6 hệ số dùng để phân tích báo cáo kết quả hoạt động kinh doanh, đó là:

+ Hệ số giá vốn: Cho biết cứ một đồng doanh thu được tạo ra từ bao nhiêu đồng giá vốn

-> Công thức tính: Hệ số giá vốn = Giá vốn hàng bán/Doanh thu thuần

+ Hệ số chi phí bán hàng: Biểu hiện một đồng doanh thu được tạo ra từ bao nhiêu đồng chi phí bán hàng

-> Công thức tính: Hệ số chi phí bán hàng = Chi phí bán hàng/doanh thu thuần

+ Hệ số chi phí quản lý doanh nghiệp: Cho biết một đồng doanh thu được tạo ra từ bao nhiêu đồng chi phí quản lý.

-> Công thức tính: Chi phí quản lý doanh nghiệp/doanh thu thuần

+ Hệ số sinh lời hoạt động ròng (ROS): Biểu hiện 1 đồng luân chuyển thuần tạo ra được bao nhiêu đồng lợi nhuận ròng.

-> Công thức tính: Lợi nhuận sau thuế/tổng luân chuyển thuần

+ Hệ số sinh lời hoạt động trước thuế và lãi vay: Thể hiện một đồng doanh thu thuần tạo ra được bao nhiêu đồng lợi nhuận trước thuế và lãi vay.

-> Công thức tính: EBIT/doanh thu thuần

+ Hệ số sinh lời từ hoạt động bán hàng: Cứ 1 đồng DTT tạo ra được bao nhiêu đồng lợi nhuận từ hoạt động bán hàng.

-> Công thức tính: LN thuần từ hoạt động bán hàng/ Doanh thu thuần

-> Lợi nhuận thuần từ hoạt động bán hàng = Lợi nhuận gộp – CP bán hàng – Chi phí QLDN

Phân tích báo cáo lưu chuyển tiền tệ

Để phân tích được báo cáo lưu chuyển tiền tệ sẽ gồm phân tích khả năng tạo tiền và lưu chuyển tiền tệ.

Phân tích khả năng tạo tiền:

Sẽ có 3 chỉ tiêu phân tích khả năng tạo tiền của doanh nghiệp là “tỷ trọng dòng tiền thu vào của từng hoạt động”, “tỷ lệ tiền thu từ doanh thu” và “hệ số tạo tiền”.

+ Tỷ trọng dòng tiền thu vào của từng hoạt động: Thể hiện khả năng tạo ra tiền của từng hoạt động.

-> Công thức tính: Tỷ trọng dòng tiền thu vào của từng hoạt động = Tổng tiền thu vào của từng hoạt động/ tổng tiền thu vào trong kỳ.

+ Tỷ lệ tiền thu từ doanh thu: Thể hiện thu được bao nhiêu đồng từ 1 đồng doanh thu

-> Công thức tính: Tỷ lệ tiền thu từ doanh thu = (Tổng tiền thu vào của HĐKD/Doanh thu thuần) x 100%.

+ Hệ số tạo tiền: Biểu hiện càng lớn hơn 1 thì càng tốt, nếu nhỏ hơn 1 thì thu không đủ bù chi.

-> Công thức tính: Tổng tiền thu vào trong kỳ/Tổng tiền chi ra trong kỳ.

-> Phân tích dòng tiền – “hãy chú trọng vào tiền mặt”

Ngoài ra còn một số phân tích khác như:

– Phân tích khả năng sinh lời của vốn (hệ số sinh lời của tổng tài sản (ROA), hệ số sinh lời của vốn chủ sở hữu (ROE)).

– Phân tích hiệu suất sử dụng vốn

Điểm chốt để đọc và phân tích báo cáo tài chính hiệu quả, chính là đi phân tích thẳng vào một doanh nghiệp thực tế, vì chỉ thế bạn mới mới có thể:

- Đánh giá được hoạt động của doanh nghiệp đang tăng trưởng hay suy giảm, sức khỏe tài chính ra sao…

- Hoặc bạn có thể sử dụng như một công cụ giúp dự báo tình hình tài chính của doanh nghiệp trong tương lai.

Để đánh giá được tình hình doanh nghiệp, bạn cần:

- So sánh với kỳ trước: để đánh giá xu hướng phát triển của doanh nghiệp.

- So sánh với doanh nghiệp cùng ngành, hoặc với trung bình ngành: để đánh giá điểm mạnh – yếu của doanh nghiệp.

- Khi tính toán các chỉ số, bạn cần quan tâm xem con số đó thể hiện tính thời điểm, hay thời kỳ để có thể nhận xét đúng nhất về tình hình doanh nghiệp.

Những chỉ số tài chính được tính từ Bảng CĐKT sẽ là những con số mang tính thời điểm; còn ở trên Báo cáo KQKD sẽ mang yếu tố thời kỳ.