Hướng dẫn tính số tiền thuế ấn định đối với hàng hoá xuất khẩu, nhập khẩu?

Việc tính toán số tiền thuế ấn định đối với hàng hóa xuất khẩu, nhập khẩu được quy định tại điểm b khoản 5 Điều 17 Nghị định 126/2020/NĐ-CP, cụ thể như sau:

– Số tiền thuế ấn định căn cứ vào tên hàng, số lượng, chủng loại, mã số, xuất xứ, trị giá, mức thuế, tỷ giá tính thuế, phương pháp tính thuế.

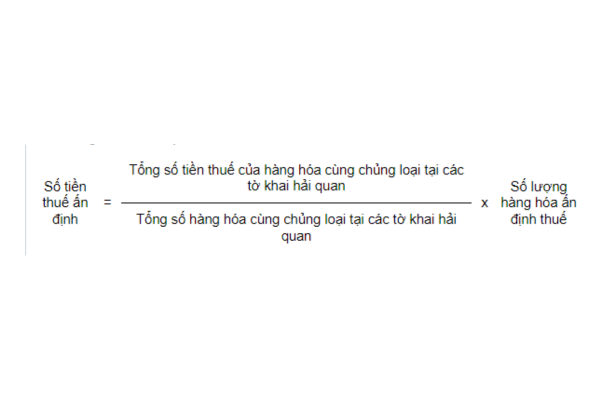

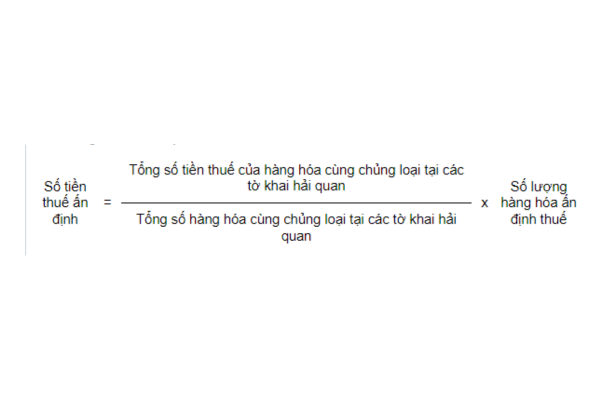

– Trường hợp ấn định thuế một phần trong tổng số hàng hóa cùng chủng loại thuộc nhiều tờ khai hải quan khác nhau, trên các tờ khai xuất khẩu hoặc nhập khẩu lần đầu đã xác định được số tiền thuế thì số tiền thuế ấn định là số tiền thuế trung bình được xác định theo công thức sau đây:

– Trường hợp tờ khai hải quan nhập khẩu lần đầu là hàng hóa không thuộc đối tượng chịu thuế hoặc không có số liệu về số tiền thuế hoặc tờ khai hải quan đã bị hủy theo quy định của pháp luật về hải quan hoặc không có tờ khai hải quan, cơ quan hải quan căn cứ vào tên hàng, chủng loại, trị giá, mã số, xuất xứ, mức thuế, phương pháp tính thuế của hàng hóa giống hệt hoặc hàng hóa tương tự đang được lưu trữ tại cơ sở dữ liệu của cơ quan hải quan để thực hiện ấn định thuế.

Tỷ giá tính thuế áp dụng tỷ giá tại thời điểm ban hành quyết định ấn định thuế.

Ai có thẩm quyền quyết định ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu?

Thẩm quyền quyết định ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu được quy định tại khoản 7 Điều 17 Nghị định 126/2020/NĐ-CP như sau:

Ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu

…

7. Thẩm quyền quyết định ấn định thuế, sửa đổi, bổ sung quyết định ấn định thuế, hủy quyết định ấn định thuế

Tổng cục trưởng Tổng cục Hải quan, Cục trưởng Cục Hải quan tỉnh, thành phố, Cục trưởng Cục Kiểm tra sau thông quan, Chi Cục trưởng Chi cục Hải quan có thẩm quyền quyết định ấn định thuế, sửa đổi, bổ sung quyết định ấn định thuế, hủy quyết định ấn định thuế.

8. Trách nhiệm của người khai thuế

a) Người khai thuế, người được người khai thuế ủy quyền, người bảo lãnh, người nộp thuế thay cho người khai thuế có trách nhiệm nộp đủ số tiền thuế ấn định, tiền phạt, tiền chậm nộp theo quy định tại Điều 54 Luật Quản lý thuế.

…

Theo quy định này thì thẩm quyền quyết định ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu thuộc về:

– Tổng cục trưởng Tổng cục Hải quan;

– Cục trưởng Cục Hải quan tỉnh, thành phố;

– Cục trưởng Cục Kiểm tra sau thông quan;

– Chi Cục trưởng Chi cục Hải quan.

Thông báo lý do ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu phải gửi trong thời hạn bao lâu?

Thông báo lý do ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu được quy định tại Điều 17 Nghị định 126/2020/NĐ-CP như sau:

Ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu

…

5. Trình tự ấn định thuế

…

e) Thông báo bằng văn bản theo Mẫu số 01/TBXNK tại Phụ lục II ban hành kèm theo Nghị định này cho người khai thuế hoặc người được người khai thuế ủy quyền, người bảo lãnh, người nộp thuế thay cho người khai thuế về căn cứ pháp lý ấn định thuế, phương pháp tính thuế, số tiền thuế ấn định chi tiết theo từng loại thuế, thời hạn nộp tiền thuế ấn định, thời hạn tính tiền chậm nộp, tiền phạt.

Trường hợp cơ quan hải quan thực hiện ấn định thuế căn cứ vào văn bản kết luận của cơ quan có thẩm quyền theo quy định tại điểm h khoản 1 Điều 52 Luật Quản lý thuế, điểm n khoản 4 Điều này trong thông báo gửi cho người khai thuế ghi rõ lý do ấn định thuế theo văn bản kết luận của cơ quan có thẩm quyền, số tiền thuế ấn định, thời hạn nộp tiền thuế ấn định.

Trường hợp cơ quan hải quan thực hiện ấn định thuế căn cứ vào kết quả thanh tra, kiểm tra, kiểm tra sau thông quan tại trụ sở người khai thuế, lý do ấn định thuế, căn cứ pháp lý ấn định thuế, thời hạn nộp tiền thuế ấn định đã ghi rõ trong kết luận thanh tra, kiểm tra thì không phải thực hiện thông báo.

…

k) Thông báo lý do ấn định thuế, quyết định ấn định thuế, quyết định ấn định thuế sửa đổi, bổ sung, quyết định hủy quyết định ấn định thuế phải gửi cho các đối tượng quy định tại điểm e khoản này trong thời hạn 08 giờ làm việc kể từ khi ký.

…

Như vậy, theo quy định, thông báo lý do ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu phải gửi cho người khai thuế hoặc người được người khai thuế ủy quyền, người bảo lãnh, người nộp thuế thay cho người khai thuế trong thời hạn 08 giờ làm việc kể từ khi ký.

Lưu ý: Trường hợp cơ quan hải quan thực hiện ấn định thuế căn cứ vào kết quả thanh tra, kiểm tra, kiểm tra sau thông quan tại trụ sở người khai thuế, lý do ấn định thuế, căn cứ pháp lý ấn định thuế, thời hạn nộp tiền thuế ấn định đã ghi rõ trong kết luận thanh tra, kiểm tra thì không phải thực hiện thông báo.

Hướng dẫn tính số tiền thuế ấn định đối với hàng hoá xuất khẩu, nhập khẩu?

Việc tính toán số tiền thuế ấn định đối với hàng hóa xuất khẩu, nhập khẩu được quy định tại điểm b khoản 5 Điều 17 Nghị định 126/2020/NĐ-CP, cụ thể như sau:

– Số tiền thuế ấn định căn cứ vào tên hàng, số lượng, chủng loại, mã số, xuất xứ, trị giá, mức thuế, tỷ giá tính thuế, phương pháp tính thuế.

– Trường hợp ấn định thuế một phần trong tổng số hàng hóa cùng chủng loại thuộc nhiều tờ khai hải quan khác nhau, trên các tờ khai xuất khẩu hoặc nhập khẩu lần đầu đã xác định được số tiền thuế thì số tiền thuế ấn định là số tiền thuế trung bình được xác định theo công thức sau đây:

– Trường hợp tờ khai hải quan nhập khẩu lần đầu là hàng hóa không thuộc đối tượng chịu thuế hoặc không có số liệu về số tiền thuế hoặc tờ khai hải quan đã bị hủy theo quy định của pháp luật về hải quan hoặc không có tờ khai hải quan, cơ quan hải quan căn cứ vào tên hàng, chủng loại, trị giá, mã số, xuất xứ, mức thuế, phương pháp tính thuế của hàng hóa giống hệt hoặc hàng hóa tương tự đang được lưu trữ tại cơ sở dữ liệu của cơ quan hải quan để thực hiện ấn định thuế.

Tỷ giá tính thuế áp dụng tỷ giá tại thời điểm ban hành quyết định ấn định thuế.

Ai có thẩm quyền quyết định ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu?

Thẩm quyền quyết định ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu được quy định tại khoản 7 Điều 17 Nghị định 126/2020/NĐ-CP như sau:

Ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu

…

7. Thẩm quyền quyết định ấn định thuế, sửa đổi, bổ sung quyết định ấn định thuế, hủy quyết định ấn định thuế

Tổng cục trưởng Tổng cục Hải quan, Cục trưởng Cục Hải quan tỉnh, thành phố, Cục trưởng Cục Kiểm tra sau thông quan, Chi Cục trưởng Chi cục Hải quan có thẩm quyền quyết định ấn định thuế, sửa đổi, bổ sung quyết định ấn định thuế, hủy quyết định ấn định thuế.

8. Trách nhiệm của người khai thuế

a) Người khai thuế, người được người khai thuế ủy quyền, người bảo lãnh, người nộp thuế thay cho người khai thuế có trách nhiệm nộp đủ số tiền thuế ấn định, tiền phạt, tiền chậm nộp theo quy định tại Điều 54 Luật Quản lý thuế.

…

Theo quy định này thì thẩm quyền quyết định ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu thuộc về:

– Tổng cục trưởng Tổng cục Hải quan;

– Cục trưởng Cục Hải quan tỉnh, thành phố;

– Cục trưởng Cục Kiểm tra sau thông quan;

– Chi Cục trưởng Chi cục Hải quan.

Thông báo lý do ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu phải gửi trong thời hạn bao lâu?

Thông báo lý do ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu được quy định tại Điều 17 Nghị định 126/2020/NĐ-CP như sau:

Ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu

…

5. Trình tự ấn định thuế

…

e) Thông báo bằng văn bản theo Mẫu số 01/TBXNK tại Phụ lục II ban hành kèm theo Nghị định này cho người khai thuế hoặc người được người khai thuế ủy quyền, người bảo lãnh, người nộp thuế thay cho người khai thuế về căn cứ pháp lý ấn định thuế, phương pháp tính thuế, số tiền thuế ấn định chi tiết theo từng loại thuế, thời hạn nộp tiền thuế ấn định, thời hạn tính tiền chậm nộp, tiền phạt.

Trường hợp cơ quan hải quan thực hiện ấn định thuế căn cứ vào văn bản kết luận của cơ quan có thẩm quyền theo quy định tại điểm h khoản 1 Điều 52 Luật Quản lý thuế, điểm n khoản 4 Điều này trong thông báo gửi cho người khai thuế ghi rõ lý do ấn định thuế theo văn bản kết luận của cơ quan có thẩm quyền, số tiền thuế ấn định, thời hạn nộp tiền thuế ấn định.

Trường hợp cơ quan hải quan thực hiện ấn định thuế căn cứ vào kết quả thanh tra, kiểm tra, kiểm tra sau thông quan tại trụ sở người khai thuế, lý do ấn định thuế, căn cứ pháp lý ấn định thuế, thời hạn nộp tiền thuế ấn định đã ghi rõ trong kết luận thanh tra, kiểm tra thì không phải thực hiện thông báo.

…

k) Thông báo lý do ấn định thuế, quyết định ấn định thuế, quyết định ấn định thuế sửa đổi, bổ sung, quyết định hủy quyết định ấn định thuế phải gửi cho các đối tượng quy định tại điểm e khoản này trong thời hạn 08 giờ làm việc kể từ khi ký.

…

Như vậy, theo quy định, thông báo lý do ấn định thuế đối với hàng hóa xuất khẩu, nhập khẩu phải gửi cho người khai thuế hoặc người được người khai thuế ủy quyền, người bảo lãnh, người nộp thuế thay cho người khai thuế trong thời hạn 08 giờ làm việc kể từ khi ký.

Lưu ý: Trường hợp cơ quan hải quan thực hiện ấn định thuế căn cứ vào kết quả thanh tra, kiểm tra, kiểm tra sau thông quan tại trụ sở người khai thuế, lý do ấn định thuế, căn cứ pháp lý ấn định thuế, thời hạn nộp tiền thuế ấn định đã ghi rõ trong kết luận thanh tra, kiểm tra thì không phải thực hiện thông báo.