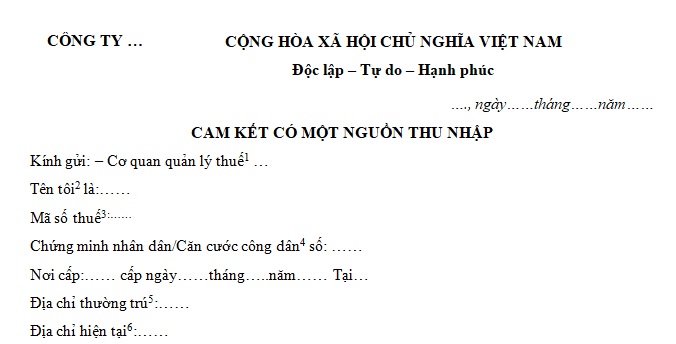

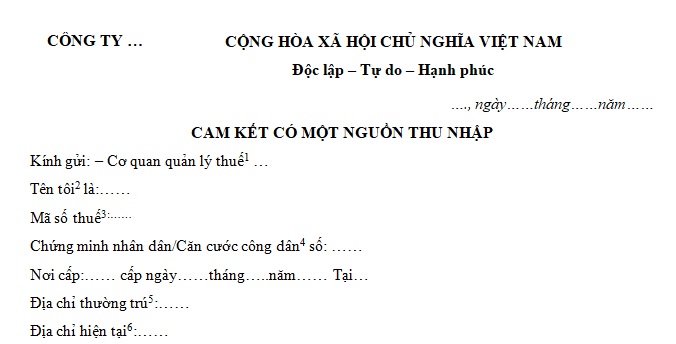

Tải về mẫu cam kết có một nguồn thu nhập? Hướng dẫn chi tiết cách điền mẫu cam kết có một nguồn thu nhập?

>> Tải về Tham khảo mẫu cam kết có một nguồn thu nhập

Hướng dẫn chi tiết cách điền mẫu cam kết có một nguồn thu nhập?

(1) Điền cụ thể tên của cơ quan quản lý thuế mà bạn cam kết theo đúng tên đã đăng tải.

(2) Cá nhân làm bản cam kết này điền đầy đủ họ và tên của mình.

(3) Điền chính xác mã số thuế của cá nhân làm bản cam kết này. Lưu ý: Cá nhân làm cam kết phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.

(4) Điền đúng số Chứng minh dân nhân/ Căn cước công dân theo thời điểm làm cam kết.

(5) Điền cụ thể địa chỉ cư trú của cá nhân làm bản cam kết này ( lưu ý địa chỉ cư trú là quê quán của người làm bản cam kết).

(6) Điện cụ thể địa chỉ hiện tại bạn đang sinh sống và làm việc.

(7) Điền đầy đủ số điện thoại cá nhân đang sử dụng lâu dài.

(8) Điền cụ thể tên của tổ chức, cá nhân trả thu thập cho cá nhân làm bản cam kết theo đúng như tên đã đăng ký kinh doanh.

(9) Ghi rõ năm làm bản cam kết

(10) Điền cụ thể tên của tổ chức, cá nhân trả thu thập cho cá nhân làm bản cam kết theo đúng như tên đã đăng ký kinh doanh.

(11) Điền chức vụ bạn đang đảm nhiệm tại cơ quan, tổ chức bạn làm việc

(12) Mức lương hiện tại của bạn tại cơ quan, tổ chức bạn đang làm việc.

Lưu ý:

Cơ quan quản lý thuế bao gồm những cơ quan theo quy định tại khoản 2 Điều 2 Luật Quản lý thuế 2019 cụ thể như sau:

– Cơ quan thuế bao gồm Tổng cục Thuế, Cục Thuế, Chi cục Thuế, Chi cục Thuế khu vực;

– Cơ quan hải quan bao gồm Tổng cục Hải quan, Cục Hải quan, Cục Kiểm tra sau thông quan, Chi cục Hải quan.

Xử lý quyết toán thuế TNCN như thế nào khi cá nhân có hai nguồn thu nhập từ tiền lương, tiền công?

Xử lý quyết toán thuế TNCN khi cá nhân trực tiếp quyết toán với cơ quan Thuế có hai nguồn thu nhập từ tiền lương, tiền công được quy định tại Mục 1 Phần I Công văn 13762/CTHN-HKDCN năm 2023 như sau:

– Cá nhân cư trú có thu nhập từ tiền lương, tiền công từ hai nơi trở lên mà không đáp ứng điều kiện được ủy quyền quyết toán theo quy định (các trường hợp được ủy quyền nêu tại điểm 3 mục I công văn này) thì phải trực tiếp khai quyết toán thuế TNCN với cơ quan thuế nếu có số thuế phải nộp thêm hoặc có số thuế nộp thừa đề nghị hoàn hoặc bù trừ vào kỳ khai thuế tiếp theo.

– Cá nhân có mặt tại Việt Nam tính trong năm dương lịch đầu tiên dưới 183 ngày, nhưng tính trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam là từ 183 ngày trở lên thì năm quyết toán đầu tiên là 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam.

– Cá nhân là người nước ngoài kết thúc hợp đồng làm việc tại Việt Nam khai quyết toán thuế với cơ quan thuế trước khi xuất cảnh. Trường hợp cá nhân chưa làm thủ tục quyết toán thuế với cơ quan thuế thì thực hiện ủy quyền cho tổ chức trả thu nhập hoặc tổ chức, cá nhân khác quyết toán thuế theo quy định về quyết toán thuế đối với cá nhân. Trường hợp tổ chức trả thu nhập hoặc tổ chức, cá nhân khác nhận ủy quyền quyết toán thì phải chịu trách nhiệm về số thuế TNCN phải nộp thêm hoặc được hoàn trả số thuế nộp thừa của cá nhân.

– Cá nhân cư trú có thu nhập từ tiền lương, tiền công được trả từ nước ngoài và cá nhân cư trú có thu nhập từ tiền lương, tiền công được trả từ các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán chưa khấu trừ thuế trong năm thì cá nhân phải quyết toán trực tiếp với cơ quan thuế, nếu có số thuế phải nộp thêm hoặc có số thuế nộp thừa đề nghị hoàn hoặc bù trừ vào kỳ khai thuế tiếp theo.

– Cá nhân cư trú có thu nhập từ tiền lương, tiền công đồng thời thuộc diện xét giảm thuế do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế thì không ủy quyền cho tổ chức, cá nhân trả thu nhập quyết toán thuế thay mà phải trực tiếp khai quyết toán với cơ quan thuế theo quy định.

11 nhiệm vụ của cơ quan quản lý thuế?

11 nhiệm vụ của cơ quan quản lý thuế được quy định tại Điều 18 Luật Quản lý thuế 2019 cụ thể như sau:

(1) Tổ chức thực hiện quản lý thu thuế và các khoản thu khác thuộc ngân sách nhà nước theo quy định của pháp luật về thuế và quy định khác của pháp luật có liên quan.

(2) Tuyên truyền, phổ biến, hướng dẫn pháp luật về thuế; công khai các thủ tục về thuế tại trụ sở, trang thông tin điện tử của cơ quan quản lý thuế và trên các phương tiện thông tin đại chúng.

(3) Giải thích, cung cấp thông tin liên quan đến việc xác định nghĩa vụ thuế cho người nộp thuế; cơ quan thuế có trách nhiệm công khai mức thuế phải nộp của hộ kinh doanh, cá nhân kinh doanh trên địa bàn xã, phường, thị trấn.

(4) Bảo mật thông tin của người nộp thuế, trừ các thông tin cung cấp cho cơ quan có thẩm quyền hoặc thông tin được công bố công khai theo quy định của pháp luật.

(5) Thực hiện việc miễn thuế; giảm thuế; xóa nợ tiền thuế, tiền chậm nộp, tiền phạt; miễn tiền chậm nộp, tiền phạt; không tính tiền chậm nộp; gia hạn nộp thuế; nộp dần tiền thuế nợ; khoanh tiền thuế nợ, không thu thuế; xử lý tiền thuế, tiền chậm nộp, tiền phạt nộp thừa; hoàn thuế theo quy định của Luật này và quy định khác của pháp luật có liên quan.

(6) Xác nhận việc thực hiện nghĩa vụ thuế của người nộp thuế khi có đề nghị theo quy định của pháp luật.

(7) Giải quyết khiếu nại, tố cáo liên quan đến việc thực hiện pháp luật về thuế theo thẩm quyền.

(8) Giao biên bản, kết luận, quyết định xử lý về thuế sau kiểm tra thuế, thanh tra thuế cho người nộp thuế và giải thích khi có yêu cầu.

(9) Bồi thường thiệt hại cho người nộp thuế theo quy định của pháp luật về trách nhiệm bồi thường của Nhà nước.

(10) Giám định để xác định số tiền thuế phải nộp của người nộp thuế theo trưng cầu, yêu cầu của cơ quan nhà nước có thẩm quyền.

(11) Xây dựng, tổ chức hệ thống thông tin điện tử và ứng dụng công nghệ thông tin để thực hiện giao dịch điện tử trong lĩnh vực thuế.