Hướng dẫn đăng nhập, đăng ký tài khoản thuế điện tử trên trang của Tổng cục thuế nhanh chóng, chính xác?

Trường hợp 1: Người nộp thuế đã có tài khoản

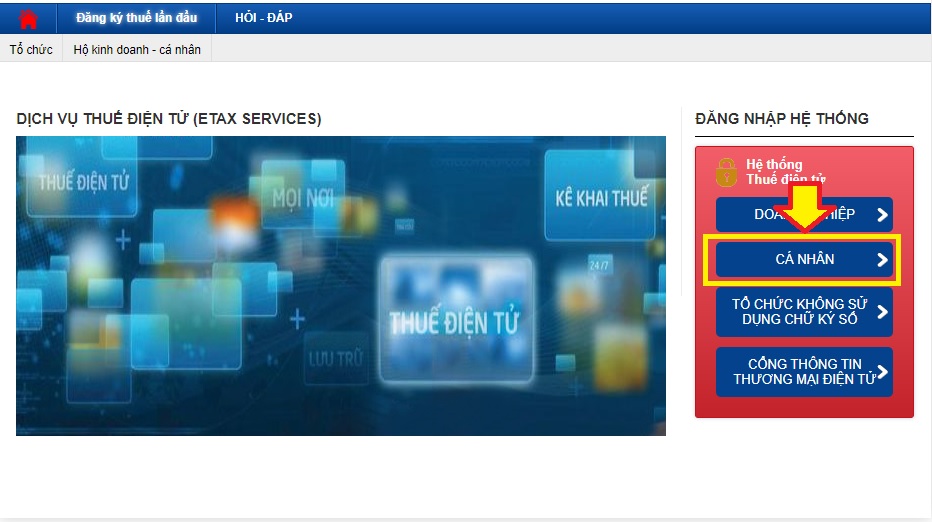

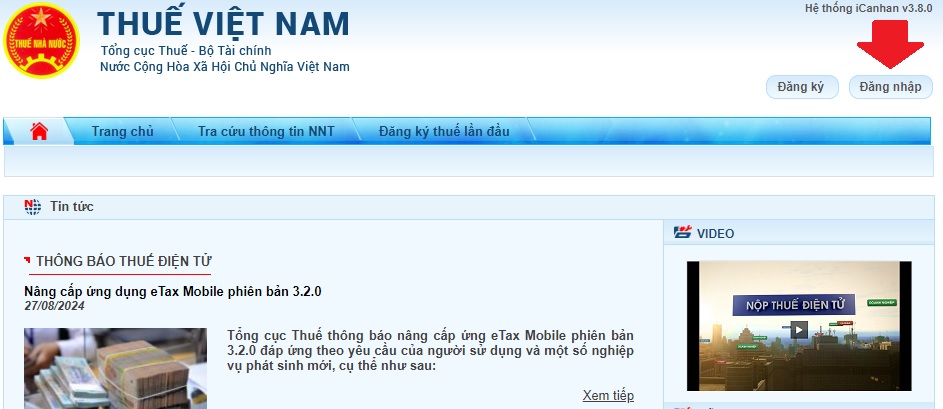

Bước 1: Người nộp thuế truy cập Trang thông tin điện tử của Tổng cục Thuế tại đường dẫn: https://thuedientu.gdt.gov.vn/

Sau đó nhấp chọn chọn tab “Cá nhân”

Bước 2: Đăng nhập tài khoản

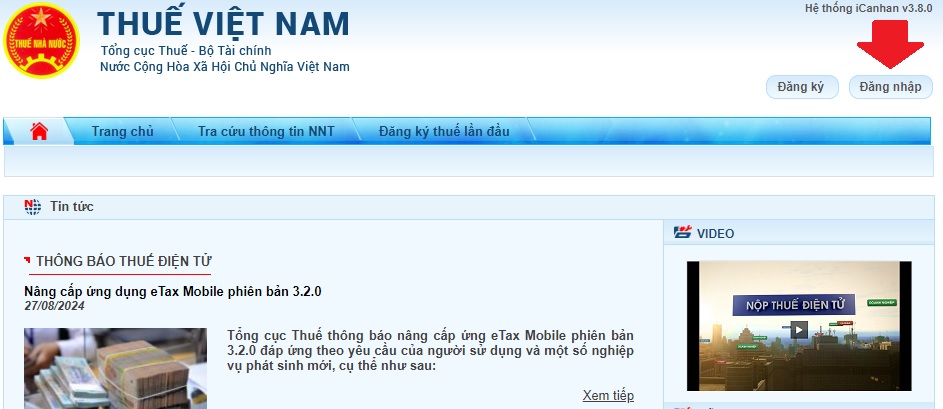

Người dùng có thể lựa chọn đăng nhập thông qua 02 phương thức:

– Đăng nhập bằng tài khoản thuế điện tử;

– Đăng nhập bằng tài khoản Định danh điện tử.

Trường hợp, người nộp thuế đăng nhập bằng tài khoản Thuế điện tử, tiến hành nhập:

– Mã số thuế;

– Mã kiểm tra.

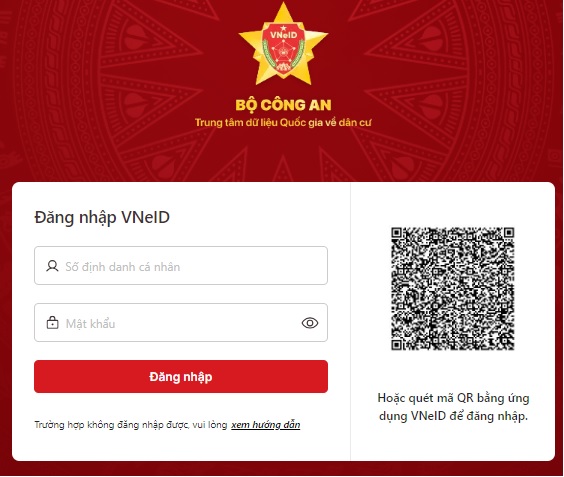

Trường hợp, người nộp thuế đăng nhập bằng tài khoản Định danh điện tử, tiến hành nhập:

– Số định danh cá nhân

– Mật khẩu

Hoặc người nộp thuế quét mã QR bằng ứng dụng VNeID để đăng nhập.

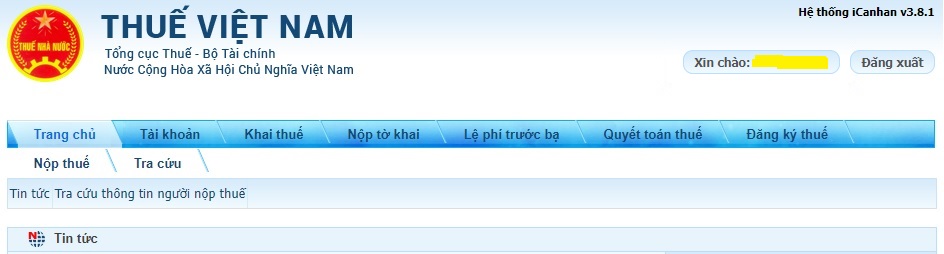

Sau khi đăng nhập thành công hệ thống sẽ chuyển đến trang chủ.

Trường hợp 2: Người nộp thuế chưa có tài khoản.

Bước 1: Người nộp thuế truy cập Trang thông tin điện tử của Tổng cục Thuế tại đường dẫn: https://thuedientu.gdt.gov.vn/

Sau đó nhấp chọn chọn tab “Cá nhân”

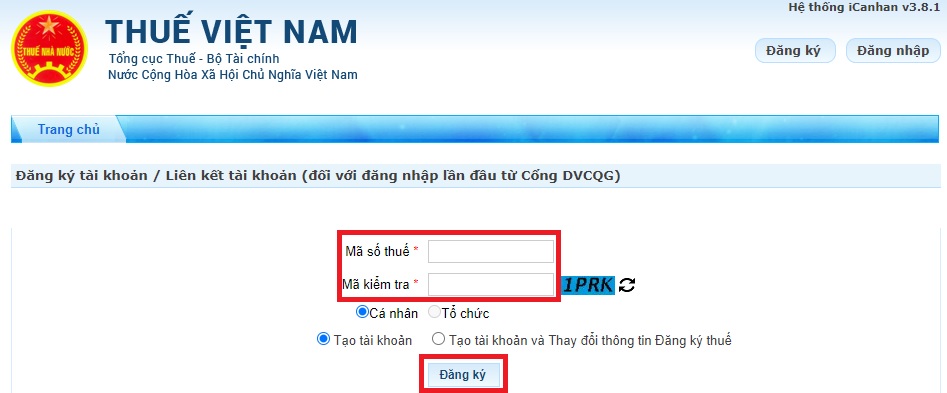

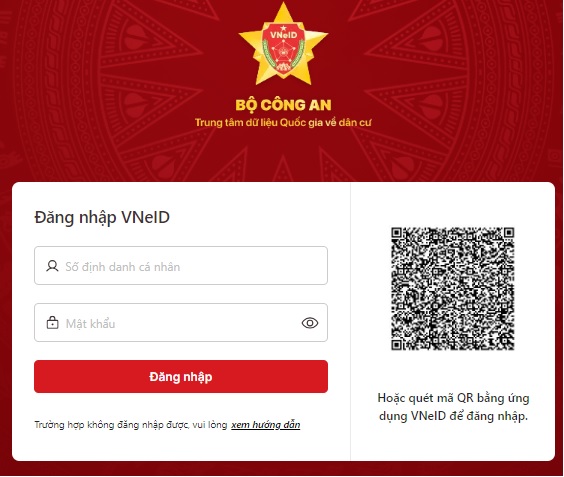

Bước 2: Đăng ký tài khoản

Người nộp thuế chưa có tài khoản tiến hành điền thông tin:

– Mã số thuế;

– Mã kiểm tra.

Sau đó bấm chọn “Đăng ký”

Sau khi đăng nhập thành công hệ thống sẽ chuyển đến trang chủ.

Lưu ý:

Khái niệm “mã số thuế” được quy định tại khoản 5 Điều 3 Luật Quản lý thuế 2019 như sau:

Giải thích từ ngữ

Trong Luật này, các từ ngữ dưới đây được hiểu như sau:

…

5. Mã số thuế là một dãy số gồm 10 chữ số hoặc 13 chữ số và ký tự khác do cơ quan thuế cấp cho người nộp thuế dùng để quản lý thuế

…

Theo đó, mã số thuế là một dãy số gồm 10 chữ số hoặc 13 chữ số và ký tự khác do cơ quan thuế cấp cho người nộp thuế dùng để quản lý thuế.

Chứng từ điện tử trong giao dịch thuế điện tử có giá trị pháp lý như bản giấy không?

Chứng từ điện tử trong giao dịch thuế điện tử được quy định tại khoản 2 Điều 6 Thông tư 19/2021/TT-BTC cụ thể như sau:

Chứng từ điện tử trong giao dịch thuế điện tử

1. Chứng từ điện tử gồm:

a) Hồ sơ thuế điện tử: hồ sơ đăng ký thuế; hồ sơ khai thuế; xác nhận việc thực hiện nghĩa vụ thuế; tra soát thông tin nộp thuế; thủ tục bù trừ tiền thuế, tiền chậm nộp, tiền phạt nộp thừa; hồ sơ hoàn thuế; hồ sơ miễn giảm thuế; miễn tiền chậm nộp; không tính tiền chậm nộp; hồ sơ khoanh tiền thuế nợ; hồ sơ xóa nợ tiền thuế, tiền chậm nộp, tiền phạt; gia hạn nộp thuế; nộp dần tiền thuế nợ và các hồ sơ, văn bản khác về thuế dưới dạng điện tử được quy định tại Luật Quản lý thuế và các văn bản hướng dẫn Luật Quản lý thuế.

b) Chứng từ nộp NSNN điện tử: chứng từ nộp NSNN theo quy định tại Nghị định số 11/2020/NĐ-CP ngày 20/01/2020 của Chính phủ về thủ tục hành chính thuộc lĩnh vực Kho bạc Nhà nước (sau đây gọi là Nghị định số 11/2020/NĐ-CP) dưới dạng điện tử, trường hợp nộp thuế qua hình thức nộp thuế điện tử của ngân hàng hoặc tổ chức cung ứng dịch vụ trung gian thanh toán thì chứng từ nộp NSNN là chứng từ giao dịch của ngân hàng hoặc tổ chức cung ứng dịch vụ trung gian thanh toán phải đảm bảo đủ các thông tin trên mẫu chứng từ nộp NSNN.

c) Các thông báo, quyết định, văn bản khác của cơ quan thuế dưới dạng điện tử.

d) Các chứng từ điện tử theo quy định tại khoản này phải được ký điện tử theo quy định tại Điều 7 Thông tư này. Trường hợp hồ sơ thuế điện tử có các tài liệu kèm theo ở dạng chứng từ giấy phải được chuyển đổi sang dạng điện tử theo quy định tại Luật Giao dịch điện tử, Nghị định số 165/2018/NĐ-CP ngày 24/12/2018 của Chính phủ về giao dịch điện tử trong hoạt động tài chính (sau đây gọi là Nghị định số 165/2018/NĐ-CP).

2. Giá trị pháp lý của chứng từ điện tử: Chứng từ điện tử theo quy định tại Thông tư này có giá trị như hồ sơ, chứng từ, thông báo và các văn bản bằng giấy. Chứng từ điện tử có giá trị là bản gốc nếu được thực hiện bằng một trong các biện pháp quy định tại Điều 5 Nghị định số 165/2018/NĐ-CP.

…

Theo đó, chứng từ điện tử theo quy định tại Thông tư 19/2021/TT-BTC có giá trị như hồ sơ, chứng từ, thông báo và các văn bản bằng giấy.

Chứng từ điện tử có giá trị là bản gốc nếu được thực hiện bằng một trong các biện pháp quy định tại Điều 5 Nghị định 165/2018/NĐ-CP.

05 phương thức thực hiện giao dịch thuế điện tử?

05 phương thức thực hiện giao dịch thuế điện tử được quy định tại khoản 2 Điều 4 Thông tư 19/2021/TT-BTC, cụ thể như sau:

Người nộp thuế có thể lựa chọn các phương thức sau đây để thực hiện giao dịch thuế điện tử thông qua:

(1) Cổng thông tin điện tử của Tổng cục Thuế.

(2) Cổng dịch vụ công quốc gia, Cổng thông tin điện tử của Bộ Tài chính đã được kết nối với Cổng thông tin điện tử của Tổng cục Thuế.

(3) Cổng thông tin điện tử của cơ quan nhà nước có thẩm quyền khác [trừ (2)] đã được kết nối với Cổng thông tin điện tử của Tổng cục Thuế.

(4) Tổ chức cung cấp dịch vụ T-VAN được Tổng cục Thuế chấp nhận kết nối với Cổng thông tin điện tử của Tổng cục Thuế.

(5) Dịch vụ thanh toán điện tử của ngân hàng hoặc tổ chức cung ứng dịch vụ trung gian thanh toán để thực hiện nộp thuế điện tử.